Eén van de meest kenmerkende geluiden viel weg in het begin van de coronacrisis. Ineens was het geluid van rolkoffers over de straat verstomd. Geen vliegverkeer, geen treinen dus ook geen toeristen. En juist die toeristen met hun rolkoffertjes gaven veel geluidsoverlast in steden als Amsterdam of Parijs. Korte vakanties konden ineens niet meer.

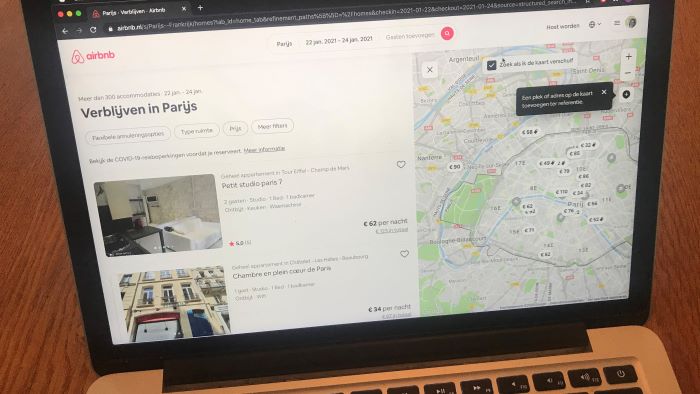

Maar de vraag is of dit na de crisis weer wel gaat gebeuren. Korte vakanties waren mede vooral mogelijk door het verschijnsel Airbnb. Particulieren die hun woning of deel van hun woning gedurende een korte tijd verhuren aan toeristen. Juist de huiselijkheid trekt veel mensen om van deze verblijfsmogelijkheid gebruik te maken in plaats van een toch veel sterieler geacht verblijf op een hotelkamer. En het levert ook nog een lekker zakcentje op voor de verhuurder.

Tuinhuisje

Er zijn echter donkere wolken aan de horizon. De eerste wolk is dat verhuurders van een deel van hun eigen woning in het vizier van de Belastingdienst zijn. Zo ook een echtpaar dat een tuinhuisje verhuurde aan derden. Dat tuinhuisje behoorde bij hun eigen woning, een aanhorigheid. De verhuur van de eigen woning of een gedeelte ervan gedurende een korte termijn leidt niet tot statusverlies van eigen woning. Een reeks juridische procedures verder weten wij hoe de Hoge Raad oordeelt over deze verhuur. In eerste instantie ziet de rechtbank de tijdelijke verhuur als geheel onbelast. Het hof draait het om en oordeelt dat het tuinhuis niet meer het karakter van eigen woning heeft door de tijdelijke verhuur en dus als zodanig behoort tot de grondslag van box 3. De Hoge Raad kijkt naar de bedoeling van de wetgever. De wetgever wilde niet dat door tijdelijke verhuur de status van eigen woning wordt aangetast. De opstelling van het hof is dan ook niet juist. Maar de wetgever heeft ook bepaald dat bij een tijdelijke verhuur van de eigen woning, 70 % van de voordelen ter zake van het ter beschikking stellen, wordt aangemerkt als in een voordeel belast in box 1. En dus ook de vaststelling van de rechtbank is incorrect. De verhuur van tuinhuisje is belast op grond van artikel 3.113, lid 4 Wet inkomstenbelasting 2001.

Een tweede donkere wolk is bevestigd door het Europese Hof van Justitie. Veel gemeenten is het een doorn in het oog dat veel woningen eigenlijk aan hun woonbestemming worden onttrokken doordat zij voor korte tijd worden verhuurd aan derden. In de berechte casus ging het om een reeks van eenkamerappartementen in Parijs die, zonder voorafgaande vergunning van de plaatselijke autoriteiten, herhaaldelijk kortstondig werden verhuurd aan incidentele klanten. De Franse wetgeving bepaalt dat in gemeenten met meer dan 200.000 inwoners en in de gemeenten van drie aan Parijs grenzende departementen wijzigingen van het gebruik van woonruimte onderworpen zijn aan een voorafgaande vergunning, en dat de herhaalde kortstondige verhuur van gemeubileerde woonruimte aan incidentele klanten die daar niet hun woonplaats kiezen, een dergelijke wijziging van gebruik is. Het wetboek bepaalt tevens dat deze vergunning, die wordt verleend door de burgemeester van de gemeente waar het pand gelegen is, afhankelijk kan worden gesteld van een compensatie in de vorm van de gelijktijdige verbouwing van onroerend goed zonder woonbestemming tot woonruimte. De verhuurder van de appartementen beschikte, zoals u al begrijpt, echter niet over deze vergunning en vindt dat deze bepaling in strijd is met het Unierecht, namelijk met Richtlijn 2006/123 betreffende diensten op de interne markt.

In zijn arrest van 22 september 2020 heeft de Grote kamer van het Hof (d.w.z. 13 raadsheren in plaats van de normale vijf) geoordeeld dat richtlijn 2006/123 van toepassing is op een regeling van een lidstaat die betrekking heeft op de herhaalde, kortstondige, zowel beroepsmatige als niet-beroepsmatige verhuur tegen vergoeding van gemeubileerde woonruimte aan incidentele klanten die daar niet hun woonplaats kiezen. Deze richtlijn staat toe dat een vergunningstelsel gerechtvaardigd is door een dwingende reden van algemeen belang. In de berechte casus is de strijd om woningen beschikbaar te hebben voor langdurige verhuur en het voorkomen van een nog grotere woningnood een dergelijke dwingende reden. Daarmee valt het doek voor de Parijse verhuurders.

Maar dit arrest opent wel de mogelijkheid voor lokale bestuurders om, indachtig de inhoud van het arrest, regelingen op te stellen die de kortstondige verhuur van woonruimte, bijvoorbeeld in het kader van toerisme, reguleren. Dat wordt dus een economische afweging tussen inkomsten uit toerisme en woonruimte voor de eigen bevolking.

Schadeclaim

En de economie brengt ons tot de derde wolk. En die wordt gevormd door de handelwijze van de Airbnb zelf in dit geval. Wat is deze organisatie nu eigenlijk? Een reisorganisatie of een bemiddelaar? Het antwoord op deze vraag is beslissend voor het probleem aan wie servicekosten in rekening mogen worden gebracht In 2016 werden de desbetreffende artikelen over bemiddelingskosten in Boek 7 van het BW gewijzigd (artikelen 264 en 417). Sindsdien mogen bemiddelaars in vastgoed niet aan beide partijen servicekosten vragen. Dus als Airbnb wordt gezien als een bemiddelaar in vastgoed, dan mag het slechts van één partij servicekosten vragen. Inmiddels profileert Airb zich als een reisorganisatie en die mag wél van beide partijen servicekosten vragen. Wie wel eens een verblijf via deze organisatie heeft geboekt, weet dat je de reis toch echt zelf moet regelen!

Op grond van de uitspraak van de rechtbank hebben, volgens de NOS, inmiddels ruim tienduizend huurders via een organisatie een schadeclaim van ruim 300 miljoen euro ingediend bij Airbnb. Ook hier zal de Hoge Raad een verlossend woord moeten geven.

Donkere wolken kunnen leiden tot een alles verwoestende storm of tot een gezapig regenbuitje “tegen het stof”. Wat er ook van zij: in de regen lopen met je rolkoffertje is geen pretje.

Geef een reactie