De Kennisgroep deelnemingsvrijstelling heeft een vraag beantwoord over de toepassing van de liquidatieverliesregeling in het geval een onderneming van een niet tot de fiscale eenheid behorende deelneming van de belastingplichtige binnen de fiscale eenheid is voortgezet door een gevoegde dochtermaatschappij en op termijn binnen die fiscale eenheid wordt gestaakt.

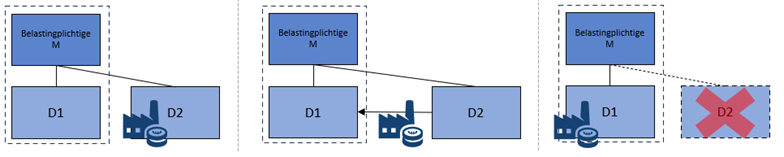

Moedermaatschappij M vormt samen met haar dochtermaatschappij (D1) een fiscale eenheid voor de vennootschapsbelasting. M houdt daarnaast een aandelenbelang in een andere verbonden vennootschap (D2) die geen onderdeel uitmaakt van de fiscale eenheid. Op het belang in D2 is de deelnemingsvrijstelling van toepassing. Op enig moment wordt D2 ontbonden en haar vermogen vereffend. De onderneming van D2 is voortgezet door D1. Hierdoor kan het liquidatieverlies van M ten aanzien van de ontbinding van D2 vooralsnog niet in aanmerking worden genomen op grond van artikel 13d, veertiende lid, onderdeel b, van de Wet Vpb 1969. Het is de bedoeling dat de voortgezette onderneming van D2 op termijn, tijdens het bestaan van de fiscale eenheid tussen M en D1, wordt gestaakt. Schematisch kan het voorgaande als volgt worden weergegeven.

Vraag

Kan M, zodra de voortgezette onderneming binnen de fiscale eenheid geheel wordt gestaakt, het eerder op de voet van artikel 13d Wet Vpb 1969 berekende, maar niet in aanmerking genomen liquidatieverlies alsnog in aanmerking nemen?

Antwoord

Ja. M kan, zodra de voortgezette onderneming binnen de fiscale eenheid geheel wordt gestaakt, het eerder op de voet van artikel 13d Wet Vpb 1969 berekende, maar niet in aanmerking genomen liquidatieverlies alsnog in aanmerking nemen. In een casus als de onderhavige, waarin de voortgezette onderneming binnen de fiscale eenheid wordt gestaakt, is artikel 13e, eerste lid, Wet Vpb 1969 van toepassing en niet artikel 13e, tweede lid, Wet Vpb 1969.

Volledigheidshalve wordt opgemerkt dat voor het alsnog in aanmerking kunnen nemen van het liquidatieverlies voldaan moet worden aan de voorwaarden genoemd in artikel 13e, eerste lid, Wet Vpb 1969.

Geef een reactie