Traditiegetrouw blikken we vooruit naar Prinsjesdag. Wat staat de ondernemer te wachten? Naar verwachting zullen enkele maatregelen in het pakket Belastingplan 2022 ondernemers raken. Deze maatregelen komen hier aan bod.

Vrijgestelde subsidies vaste lasten

In verband met de coronacrisis heeft de overheid verschillende subsidies in het leven geroepen. Tot deze subsidies behoren de subsidie vaste lasten financiering COVID-19 en de subsidie financiering vaste lasten startende mkb-ondernemingen COVID-19. Het is de bedoeling dat deze subsidies zijn vrijgesteld van winstbelasting. Net zoals voor eerdere subsidies met betrekking tot de coronacrisis moeten ook deze vrijstellingen in de wet worden opgenomen.

Inkomensafhankelijke combinatiekorting

Sommige IB-ondernemers hebben recht op de inkomensafhankelijke combinatiekorting (IACK). Een voorwaarde voor de toepassing van de IACK is dat de belastingplichtige geen partner heeft met een inkomen dat minstens even hoog is als dat van de belastingplichtige. Sommige buitenlandse belastingplichtigen voldoen alleen aan deze voorwaarde doordat geen sprake is van fiscaal partnerschap, terwijl zij bijvoorbeeld wel getrouwd zijn. Dit effect is onbedoeld en de staatssecretaris van Financiën wil deze maas in de wet repareren. Het is de bedoeling dat de reparatiemaatregel per 1 januari 2022 ingaat.

Beperking verrekening voorheffing met VPB

In Nederland gevestigde lichamen kunnen in beginsel de dividendbelasting en kansspelbelasting volledig verrekenen met het bedrag aan verschuldigde vennootschapsbelasting (VPB). Buitenlandse lichamen die voor de rest in dezelfde positie zitten als Nederlandse lichamen, ontberen die mogelijkheid. Gezien Europese rechtspraak is dit verschil in behandeling hoogstwaarschijnlijk niet toegestaan. Daarom keurt de fiscus vanaf 2021 teruggave van dividend en kansspelbelasting aan buitenlande portfolio aandeelhouders gedeeltelijk goed. Maar de staatssecretaris van Financiën is ook van plan om de verrekening van voorheffingen te beperken tot de in een jaar verschuldigde vennootschapsbelasting. Daarbij zijn de niet-verrekende voorheffingen door te schuiven naar een later jaar.

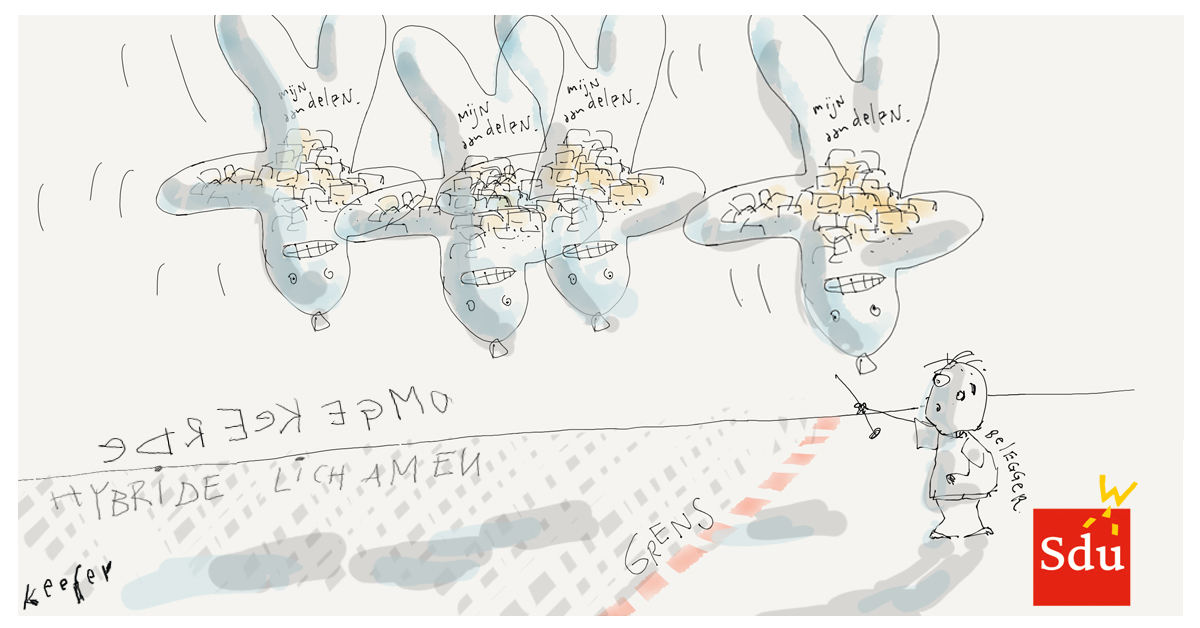

Belastingplichtmaatregel omgekeerde hybride lichamen

Op grond van Europese regelgeving moet Nederland per 1 januari 2022 de belastingplichtmaatregel voor omgekeerde hybride lichamen hebben geïmplementeerd. De maatregel maakte al deel uit van de Wet implementatie ATAD2 die per 1 januari 2020 in werking is getreden. Een conceptwetsvoorstel was al ter consultatie gelegd. Met dit concept hoopte de staatssecretaris de belastingplichtmaatregel nader in te passen in het systeem van de vennootschaps-, dividend- en bronbelasting.

Aanpassing regels rond zakelijkheidsbeginsel

De staatssecretaris van Financiën heeft eerder dit jaar al een conceptwetsvoorstel met betrekking tot het ‘at arms length’-beginsel ter consultatie gelegd. Dit wetsvoorstel ziet op een aanpassing van de regels met betrekking tot de zakelijkheid van verrekenprijzen tussen internationale concernvennootschappen. Deze aanpassing komt erop neer dat de Belastingdienst geen verlaging van de fiscale winst toestaat zonder dat daartegenover in het buitenland een verhoging van de belastinggrondslag staat. Dit vormt een inbreuk op de totaalwinstgedachte, maar de staatssecretaris ziet het voorkomen van fiscale mismatches als een rechtvaardiging daarvoor. De belastingadviespraktijk zou echter willen dat de aanpassing alleen misbruiksituaties treft. Zie: ‘NOB: beperk wetsvoorstel verrekenprijsmismatches tot gevallen van misbruik’.

Turboliquidatie

Wellicht dat rond Prinsjesdag ook het wetsvoorstel Tijdelijke wet transparantie turboliquidatie aan bod komt. Het kabinet vreest dat veel ondernemers die zijn getroffen door de coronacrisis via een turboliquidatie hun bedrijf willen beëindigen. De tijdelijke wet is bedoeld om de positie van schuldeisers te beschermen, de transparantie te vergroten en misbruik tegen te gaan. De wijzigingen omvatten de introductie van een financiële verantwoordingsverplichting voor bestuurders en de mogelijkheid om een civielrechtelijk bestuursverbod op te leggen bij misbruik. Zie ook: ‘Internetconsultatie transparantie turboliquidatie geopend’.

Vereenvoudiging éénloketsysteem voor e-commerce

Per 1 juli 2021 is het mini One Stop Shop-regeling (MOSS-regeling) vervangen door het éénloketsysteem. Ondernemers kunnen btw-meldingen voor tijdvakken vanaf 1 juli 2021 indienen via het éénloketsysteem van het portaal van de Belastingdienst. De wetgever wil het éénloketsysteem in de btw-wetgeving voor e-commerce vereenvoudigen.

Wet: art. 8.14a Wet IB 2001, art. 6k Wet OB 1968 en art. 8b en 25 Wet Vpb 1969

Besluit: art. 2 Sofina-arrestbesluit

Regeling: art. 2.1.1 Regeling subsidie vaste lasten financiering COVID-19 en art. 2.1.1 Regeling subsidie financiering vaste lasten startende MKB-ondernemingen COVID-19

Bronnen: Ministerie van Financiën 15 september 2020, nr. 2020-0000165452, Ministerie van Financiën, 4 maart 2021, Ministerie van Financiën 10 juni 2021, nr. 2021-0000123770, Ministerie van Financiën 25 juni 2021, nr. 2021-0000106419, Ministerie van Justitie en Veiligheid, 28 juni 2021, keten-ID 11023

Zie ook:

- Prinsjesdag 2021: verwachte wijzigingen in de loonheffingen

- Prinsjesdag 2021: verwachte wijzingen rond vastgoed

- Prinsjesdag 2021: verwachte maatregelen rond auto en milieu

- Prinsjesdag 2021: verwachte overige nieuwe maatregelen

Prinsjesdagspecial Belastingplan 2022

Informeer uw klanten als eerste over de fiscale maatregelen en besparingskansen! Pre-order nu de Prinsjesdagspecial Belastingplan 2022.

Geef een reactie